Denne mandag var en håndfuld økonomisk nysgerrige kursister igen samlet hos Hudklinik for hund og kat i Kokkedal. Underviser og professor Sof Thrane medbragte både cases, gruppearbejde og nye begreber til gennemgang.

Omkostninger

Dagens første lektion gik ud på at danne sig et overblik over omkostningerne i en virksomhed. De fleste kursister var bekendte med begreberne faste omkostninger (løn til administration, afskrivninger eller andre faste eksterne omkostninger) og variable omkostninger (fx vareforbrug eller løn til ansatte dyrlæger) fra deres resultatopgørelse.

I løbet af denne kursusdag blev de introduceret for offer-omkostninger og sunk cost. Offer-omkostninger er de omkostninger/indtjening, som et alternativ repræsenterer. Hvis man fx har 100.000 kr. til at investere for, og man kan tjene netto 2.000 kr. om året på at investere i en maskine, er det ikke en god investering, hvis man kunne have nedbragt gæld, der reducerer renteudgifter for 7.000 kr. om året.

Sunk cost er omkostninger, man har afholdt, som ikke kommer tilbage, og som derfor skal ignoreres. Disse omkostninger påvirker dog typisk vores beslutningstagen. Hvis man fx har fået repareret en meget gammel bil til 20.000 kr., og den kort efter får behov for en ny reparation til 10.000 kr., vil man være tilbøjelig til at få den repareret i stedet for det (måske) mere rationelle valg at skrotte bilen og købe en ny bil. Det gør for ondt at erkende, at det var en fejl at bruge 20.000 kr.

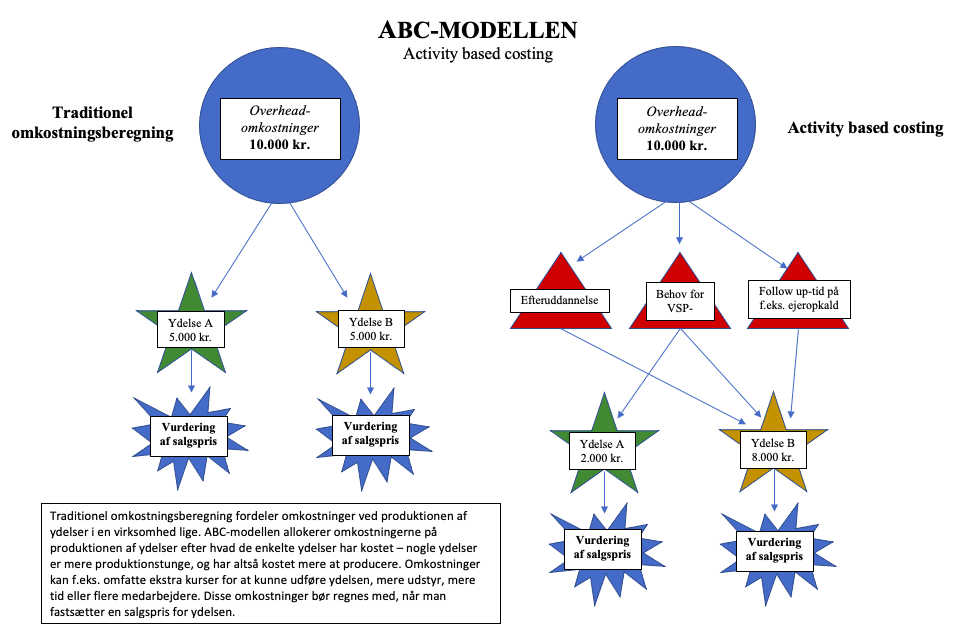

Deltagerne blev også præsenteret for indirekte omkostninger. Det er de omkostninger, der ligger ud over den direkte tid og de materialer, der bliver brugt i forbindelse med en ydelse. Eksempler på det er fx afskrivninger på udstyr, eventuel gældsinddrivelse, elektricitet eller efteruddannelse. Ved at indregne indirekte omkostninger i prisen på en ydelse, har man allokeret disse indirekte omkostninger til et sted, hvor de bliver dækket af prisen.

Profitabilitet

Dagens næste nøgleord kundeprofitabilitet dækker i korte træk over, hvor stor en profit man som virksomhed har af den enkelte kunde. Nogle kunder kræver mere tid og opfølgning end andre, selvom prisen på den ydelse, de har betalt, er den samme, og på den måde falder kundeprofitabiliteten på den tidskrævende kunde.

For at få et overblik over en virksomheds omkostningsfordeling blev kursisterne introduceret for activity based costing (som heldigvis også går under det mere mundrette navn ABC-model). Ved at anvende ABC-modellen kan man få et indblik i, hvor mange omkostninger de enkelte ydelser har, og dermed vurdere, om de er profitable. For ydelser, hvor indirekte omkostninger spiller en stor rolle, kan en ABC-model være et brugbart redskab til at prissætte korrekt.

Men hov – lærte sidste kursus os ikke netop, at ved at prisfastsætte ved hjælp af den omkostningsbaserede metode reducerer vi vores indtjening?

Jo, og den læresætning kan der ikke rokkes ved! ABC-modellen tager ikke udgangspunkt i kundeværdi, men alene i omkostninger. Derfor sætter vi med ABC-modellen et prisgulv – altså minimumsprisen på en ydelse. Den maksimale kundeværdi, en ydelse generer for kunden, er et prisloft, og det udgør logisk nok den højeste pris, vi kan tage for en ydelse, uden at kunden begynder at se sig om efter et alternativ hos andre virksomheder.

Investeringer

Dagens sidste emne var investeringer. I tider som disse, hvor inflationen er høj, og snakken går om en ny økonomisk krise, kan det være skræmmende at tænke på at investere i nyt til virksomheden. Fordelen ved at tage springet og gøre det alligevel, kan være at skille sig ud fra mængden med nye kompetencer (fx være den eneste klinik i området med en CT-scanner), fremme virksomhedens brand (fx ved at ansætte en marketingsmedarbejder) eller udvikle medarbejderkompetencerne ved fx at sende de ansatte på kursus.

For at beregne rentabiliteten af en ny investering arbejdede kursisterne på en case ved at anvende en breakeven-analyse. Med en breakeven-analyse kan man beregne, hvor mange enheder der skal sælges af en ydelse, før investeringen er tjent hjem.

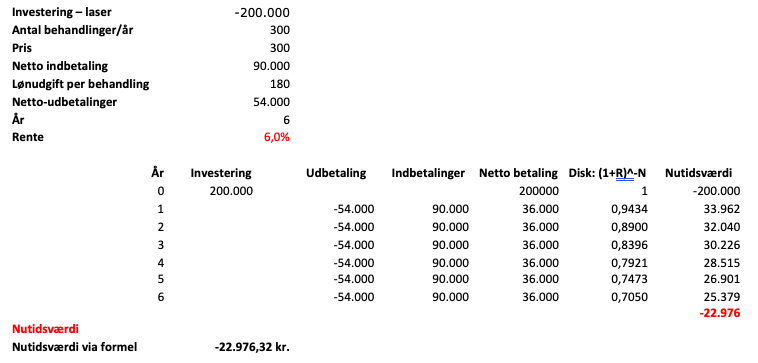

En breakeven-analyse ignorer dog, at penge kunne være brugt til andre formål – fx nedbringelse af gæld. Derfor kan den mere komplicerede nutidsværdi-analyse være relevant – det er især tilfældet i en situation, hvor renteomkostninger er betydelige. Her kan man fx beregne, hvor mange år en medicinsk laser vil være om at tjene sig selv ind ved en given rente, forventet pris og forventet antal solgte scanninger. Deltagerne arbejdede med investeringen i et regneark, som de efterfølgende kunne tage med hjem og her bruge til at vurdere om de investeringer, de selv går og overvejer at lave, ville være profitable for deres indtjening.

Vigtige pointer fra dagen

Dagen sluttede med en åben samtale blandt kursisterne om, hvilke pointer fra kursusdagen der havde været særligt relevante for netop deres virksomhed. Særligt de indirekte omkostninger havde sat tankerne i gang hos flere kursister, og snakken faldt også hurtigt på mulige investeringer, der nu ved hjælp af breakeven eller nutidsværdi-analysen kunne ses på med friske øjne.

Figur 1. Hvor lang tid går der, før min investering er tjent hjem? Eksemplet illustrerer en investering i en medicinsk laser til 200.000 kr. Der tages 300 kr.

for en behandling, og med et estimeret antal behandlinger på 300 på et år vil der gå under seks år, førend maskinen er tjent ind. Men det var før, renten

steg. Nu ligger renten på cirka 6 procent, så hvis du skal låne de 200.000 kr. i banken, vil du faktisk efter de 6 år stå med et minus på 22.976 kr.